宝くじ当選で翌年税金はかかる?所得税や贈与税がかからない方法は?

宝くじで高額当選したら心配になるのが税金です。

いきなり数千、数億というお金が入ってきたら翌年の税金がえらいことになるんじゃないかと思いますよね。

その宝くじに当選したら税金はかかるのか?いくら必要になるのか?

それとも税金はかからないのか?

気を付けないといけない贈与税や分配の仕方についても含め、余分な税金がかからない方法をまとめました。

宝くじ当選で翌年税金はかかるのか?

宝くじを購入して、見事1等の7億円に当選した!

なんてことがあると、気になり始めるのが「宝くじに当選したら翌年は税金はかかるのか?」

「所得税がかかるのか?」「そうなると住民税もかかる?」「確定申告が必要なの?」など、いろいろ心配になりますが、宝くじの当選で税金はかかりません。

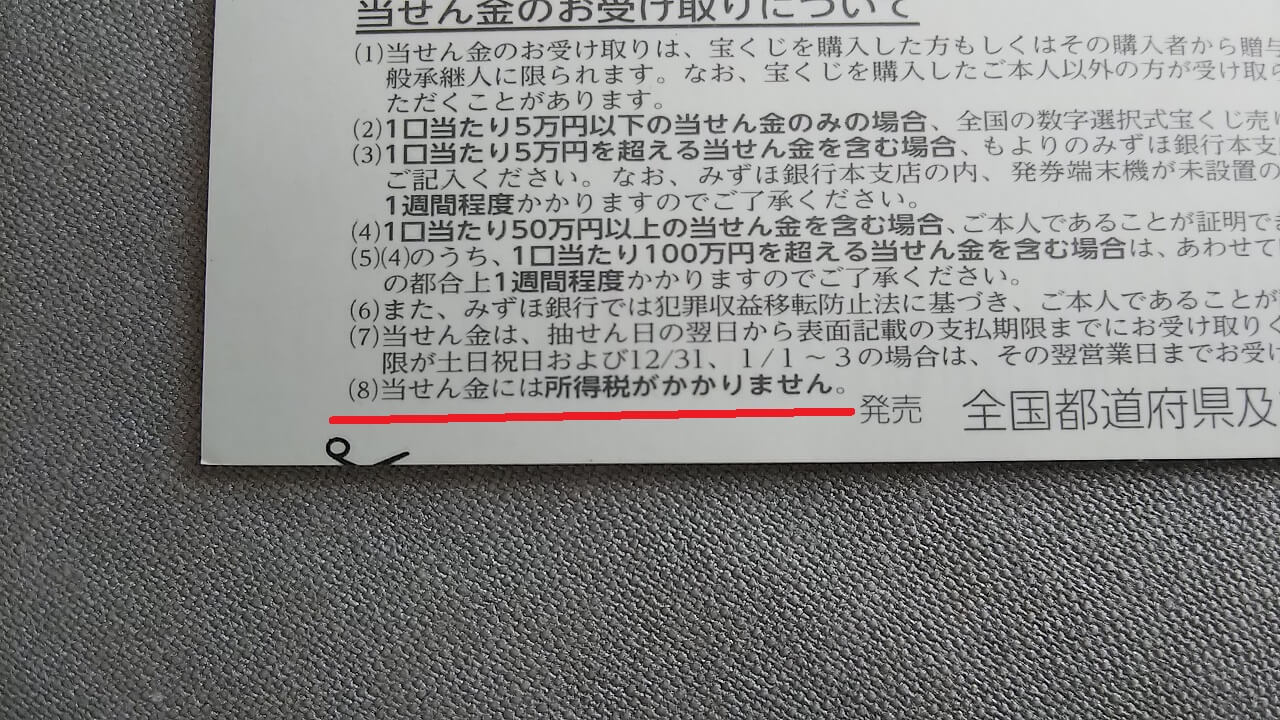

そしてこれは宝くじの裏面にも

「当せん金には所得税はかかりません。」

しっかり書かれていていますよね。

これは宝くじの法律「当せん金付証票法」でも定められていて、

第13条「当せん金付証票の当せん金品については、所得税を課さない」

このように非課税扱いになります。

例えば、年末ジャンボの1等7億円が当選したら、税金を一切払う必要はなく全額手に入れられます。

宝くじと言えばジャンボ宝くじを思い出す人も多いですが、数字選択式のロト7、ロト6、ミニロト、ビンゴ5、ナンバーズ、スクラッチやtoto、BIGも同じで非課税です。

これはロト6の裏面

これはスクラッチの裏面

このようにしっかり書かれているので、宝くじに当選しても翌年に税金はかからないんです。

toto、BIGのスポーツ振興くじの税金について

toto、BIGといった「スポーツ振興くじ」も、当選金に対して税金はかからないのですが、これはジャンボ宝くじや数字選択式宝くじの「当せん金付証票法第13条」とは少し法律が違います。

こちらの場合は、

『スポーツ振興投票の実施等に関する法律』の第16条

(所得税の非課税)

第16条 第13条の払戻金については、所得税を課さない。

こういった法律で定められています。

totoやBIGなどはスポーツの振興のための宝くじで、少し目的が違っています。

所得税など税金がかからないのなら別に使い道とか気にならないかもしれませんが、解釈が少しだけ異なるようです。

宝くじの当選で所得税や住民税はかからない!

宝くじの当選で翌年税金がかかることはありません。

所得税がかからないので住民税もかかりませんし、もちろん確定申告の必要もありません。

当たった当せん金はすべてあなたのものです。

宝くじが非課税の理由は、すでに購入時に税金込みの値段で販売されているからです。

ジャンボ宝くじの値段は1口300円ですが、その内訳をみると地方自治体の収入として約40%含まれています。

つまり1枚300円の宝くじは、約120円を税金として納めているわけです。

宝くじの収益金の内訳は?

この約40%の地方自治体の収入ですが、令和元年度でいうとこのようになっています。

販売実績額7,931億円(令和元年度)

| 内訳 | 使い道 |

| 38.5%(3,054億円) | 収益金として発売元である全国都道府県及び20指定都市へ納められ、公共事業等に使われます。 |

| 1.3%(105億円) | 社会貢献広報費 |

| 13.7%(1,088億円) | 印刷経費、売りさばき手数料など |

| 46.5%(3,684億円) | 当選金 |

売り上げの38.5%が収益金として、地方自治体に納められていることになります。

だから購入した時点ですでに税金を払っているわけなんですね。

競馬などは一時所得で確定申告が必要

宝くじの当選金は税金がかかることはないですが、競馬や競艇などのギャンブルで得たお金は一時所得となり、確定申告が必要となります。

競馬などの年間の特別控除は50万円で、

払い戻し金額-購入馬券(的中馬券のみ)=50万円以上の場合

この時に課税対象になり確定申告しないといけません。

たとえば「競馬で10万円使い100万馬券を当てた。」場合、10万円一点勝負で10倍になった時は、

100万円-10万円-50万円(特別控除)=40万円

この40万円に対して税金がかかります。

もし、10万円使い「1点1万円の10点勝負」で100倍の100万円になった時は、

100万円-1万円-50万円(特別控除)=49万円

つまり「当たり馬券にいくら賭けたか」という事で、「ハズレた9万円」は控除の対象にならないのです。

WINSなどで購入していれば誰がいくら勝ったかなんてわからないですが、昨今はネット購入も盛んですし、マイナンバーなどで紐づけされれば確定申告していなければ全部バレます。

競馬の還元率は70~80%ですが、この一時所得という面では宝くじの方がメリットが大きいですね。

宝くじ当選後に分配すると贈与税がかかる!

宝くじに税金はかかりませんが「当選金を嫁に渡したい。」など家族で分けようと思うこともあるでしょう。

たとえば「2億円当たったから、嫁に5000万円渡そうかな。」などの場合、これは宝くじ当選金の所得税とは一切関係がない話なので、贈与税がかかります。

贈与税とは、個人から財産をもらった時にかかる税金です。

贈与税は1月1日~12月31日までの1年間にもらった財産の価額合計から基礎控除額110万円を差し引いた残りの額から税率を乗じて税額を計算します。

たとえば一般贈与財産用(一般税率)の場合ですが、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などにこの表を使います。

| 基礎控除後の 課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

5000万円あげたとしたら

(5000万円-110万円)×55%-400万円(控除額)≒2290万円

この贈与税がのしかかってくるため、宝くじでの高額当選の後、誰かにあげるという事は非常に注意しないといけません。

こちらの表は国税庁の「No.4408 贈与税の計算と税率(暦年課税)」に詳しく書かれているので読んでみてください。

ただし、この贈与税がかからない方法があります。

宝くじで税金がかからない方法は?

宝くじに高額当選し贈与税がかからない方法は、宝くじの受け取りを最初から分配することで回避できます。

つまり、

このように解釈できるわけです。

当選金をもらった後で分けるのか、もらう前に分けるのかで贈与税がかかるか、かからないかも変わってくるんですね。

そのためには銀行で『共同購入用紙』というものに必要事項を記入してから受け取れば贈与税はかかりません。

これは別に本当に共同購入していなくても構いませんし、そんな事は向こうにはわかりません。

ですので「2億円当選したから自分は1億5000万円で嫁は5000万円」というように最初から決めて受け取るようにしてください。

宝くじの高額当選者は換金をしないといけませんが、その換金場所はみずほ銀行の本支店になります。

宝くじ売り場では受け取れないので、時間を作ってみずほ銀行に向かいましょう。

税務署に怪しまれないための当選証明書

〇億円などの高額当選者は税務署にマークされる可能性があります。

このお金はいったい何なのか?誰かから受け取ったものじゃないのか?

など疑いをかけられた時に、宝くじに当たったお金でやましいものじゃないと証明するために「当選証明書」があるとスムーズに説明ができます。

これも銀行での受け取りの際にもらうことができますが、先ほどの贈与税対策で分配したときも、全員分しっかりともらっておくことが大切です。

当選金の受け取り以外では税金はかかる

ここまでの説明はあくまでも「宝くじの当せん金受け取り」に関しての税金で、このお金を元手に不動産を購入すれば固定資産税などかかるし、投資で成功すれば所得税などはかかります。

宝くじ当選後のお金の動きにかかる税金は当然発生するので、あとはどのように運用するかじっくり考えておきましょう。

あとがき

宝くじの当選で翌年に税金がかかるのか、所得税や住民税の心配があった人もひとまず安心できたのではないでしょうか。

でも受け取りに関して贈与税が発生する可能性があるので、最終的に誰に渡すかをしっかりと決めてから銀行で受け取るようにしてください。

そして当選証明書もしっかりと受け取り、税務署からの指摘などにも証明できるものを用意しておいてください。